40대 코인 투자자 “내년부터 양도소득세?···미리 지갑 비워야하나요” [세무 재테크 Q&A]

작성자 정보

- 순대렐라 작성

본문

사진=뉴스1

[파이낸셜뉴스] 40대 직장인 A씨는 국내 및 해외 가상자산 거래소에서 가상자산을 수시로 매매해 수익을 얻고 있다. 변동성은 크지만 주식보다 수익률이 높고, 특히 세금 부담이 없어 꾸준히 해오고 있다. 하지만 내년부턴 가상자산 양도차익에 별도 소득세를 매긴다는 소식을 들었다. 포트폴리오에서 비중을 꽤 키워온 탓에 슬슬 걱정이 되기 시작했다. 개정세법 시행 이전에 지금 보유하고 있는 가상자산을 서둘러 팔아야 하는 것 아닌지 하는 생각이 들었다. 그리고 만일 팔지 않고 있다가 2025년 이후 양도하게 된다면 내야 할 세금은 어느 정도일지도 궁금해 세무상담을 신청했다.

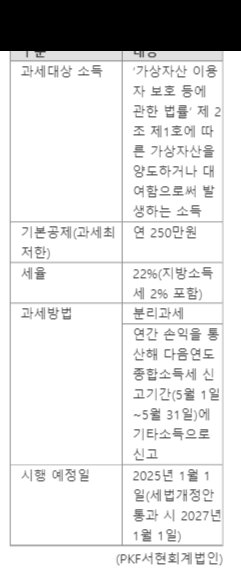

PKF서현회계법인에 따르면 가상자산에 대한 양도소득 금액은 양도가액에서 취득가액과 거래 수수료 등 필요경비를 공제해 계산한다. 근로소득, 사업소득 등 다른 종류의 소득이 발생해도 이와 합산하지 않고 단일 세율 22%(지방소득세 포함)로 분리과세한다. 다만, 종합과세대상 소득과 마찬가지로 양도차익이 발생한 다음연도 5월 31일까지 기타소득에 대한 별도 신고가 필요하다.

양도차익 산출시 가상자산 취득원가는 주소별로 계산된다. ‘특정 금융거래정보의 보고 및 이용 등에 관한 법률’에 따라 신고 수리된 가상자산 사업자(지난 6월 24일 기준 37개사)를 통해 거래하면 이동평균법, 그 외엔 선입선출법을 적용한다. 전자는 거래가 이뤄질 때마다 자산의 평균 단가를 다시 계산하는 방법, 후자는 매수 순서대로 매도한다고 인식하고 계산하는 방식이다.

2025년 1월 이전에 이미 보유하고 있던 가상자산은 2024년 12월 31일 당시 시가와 앞서 취득가액을 비교해 둘 중 큰 금액을 취득가액으로 정한다. 때문에 가령 80만원으로 취득한 가상자산이 올해 연말 200만원이 돼 있어도 후자가 취득가액으로 인정받는다는 뜻이다. 이에 따라 내년 300만원에 매도하게 된다면 차액(100만원)에만 세금이 붙는다. 서현회계법인 관계자는 “2025년 시작 이후 발생한 양도차익에 대해서만 과세가 된다”고 설명했다.

이때 ‘시가’는 주식과 다르게 평가된다. 가상자산은 전통 증권과 달리 24시간 거래되기 때문이다. 국세청장이 고시하는 사업자(두나무, 빗썸코리아, 코빗, 코인원)가 취급하는 가상자산의 값은 각 사업장에서 2025년 1월 1일 0시 기준 가상자산별로 공시한 가격의 평균을 뜻한다. 이외 가상자산의 경우 신고수리된 사업자의 사업장에서 같은 시점에 가상자산별로 공시한 가격을 의미한다.

양도소득세는 가상자산을 양도할 때마다 과세되진 않는다. 1년간 손익이 통산돼 세금이 책정된다. A가상자산에서 양도차익이 크게 발생했어도 같은 해 B가상자산에서 그보단 큰 양도차손(손실)을 봤다면 납부세액이 없다는 것이다. 서현회계법인 관계자는 “가상자산 양도에 따른 이익이 많이 발생한 해에 투자손실이 난 자산을 매도하는 방식으로 절세 효과를 누릴 수 있다”고 조언했다.

다만, 같은 날 시행 예정인 상장주식에 대한 금융투자소득세(금투세) 기본 공제액이 5000만원으로 가상자산 기본 공제액(250만원)보다 훨씬 크다는 점에서 과세 형평성 문제가 불거질 수 있다. 금투세는 또 5년 이내 발생한 금융투자결손금 중 공제되지 않은 이월결손금 공제가 가능한 반면 가상자산은 결손금 공제가 불가능하기도 하다.

특정 경우엔 가상자산 매매시 과도한 세 부담이 가해질 여지도 있다. 해외거래소를 통해 취득한 가상가산이나 거래소를 통하지 않은 채 개인 간에 체결되는 거래 등 취득원가를 입증하는 어려운 경우에 그렇다. 이땐 과세 입증책임이 납세자에게 부여되기 때문에 취득원가가 ‘0원’으로 간주돼 판매가격 정부가 양도차익으로 계산돼버리기 때문이다.

특히 해외 거래소에서 거래하는 사례에선 별다른 검증 체계가 없어 자발적 신고에 의존해야 하는 탓에 탈세 우려도 크다. 양도차익 기본공제액이 250만원 밖에 되지 않기에 사실상 세금신고 경험이 없는 다수 납세자가 자진신고해야 한다는 점에서 세수 대비 과도한 납세협력비용이 든다. 아직 해당 세제 도입이 이르다는 지적이 나오는 이유다.

서현회계법인 관계자는 “해당 법령은 당초 2022년 1월 1일 이후 도입 예정이었으나 2023년과 2025년 시행으로 두 차례 유예됐다”며 “현재 가상자산 소득에 대한 과세 시행일을 2027년 1월 1일로 2년 연기하는 세법 개정안이 발의돼 있는 만큼 투자자들은 해당 개정안의 통과 여부에 관심을 가져야 할 것”이라고 짚었다.

이와 별개로 가상자산 상속·증여에 대해선 현재도 과세가 이뤄지고 있다. 가상자산을 상속받을 땐 상속 개시일이 속하는 달의 말일로부터 6개월 이내, 증여받는 경우엔 수증일이 속하는 달의 말일부터 3개월 이내에 신고·납부해야 한다.

PKF서현회계법인 회계사와의 상담 내용을 바탕으로 한 [세무 재테크 Q&A] 기사는 매월 둘째 주 연재됩니다.

#양도소득세 #거래소 #가상자산 #양도차익